FXだけに限らず株式投資でも有効なブレイクアウト手法はダマシが多い反面、成功すれば高いリーワードが期待できる場面としても有名です。

リスクとリターンは常にイコールである為、高いリワードを狙えば勝率が下がるのは避けては通れません。

しかしそれでもブレイクのダマシを見抜く事で勝率アップを図る事が可能です。

ここではブレイクアウト手法と相性の良いインジケーターを2点ご紹介すると同時に、ダマシを見抜くサインも合わせてご紹介していきます。

ブレイクアウト×ボリンジャーバンド

ボリンジャーバンドはある程度一定のサイクルを繰り返しており、価格が大きくブレイクする前はスクイーズと言ってバンド幅が収縮する場面が多々あります。

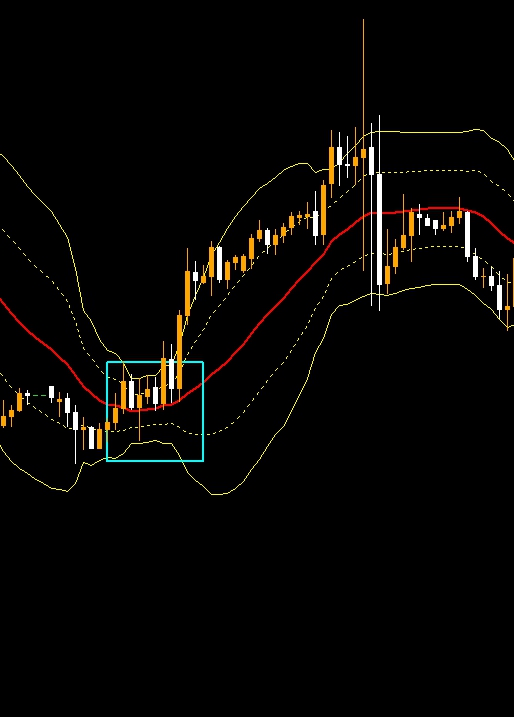

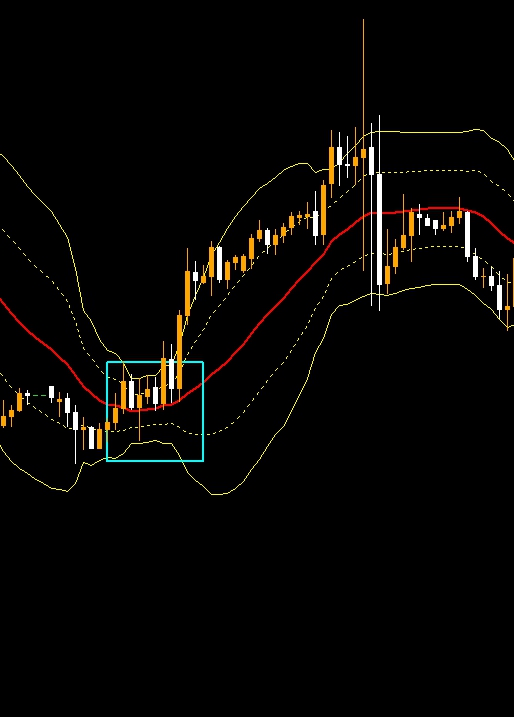

上記ではボリンジャーバンドの1σと2σを表示していますが、外側の黄色ラインの2σだけを表示しても問題ありません。(設定期間は20)

●白枠部分:スクイーズ

価格変動が少なくなるとバンド幅は圧縮されてスクイーズという状況になります。そしてスクイーズが長いほど多くの圧力が溜まっている傾向にあり、その後ブレイクする事でより価格は大きくブレイクしていく傾向にあります。

●紫枠部分:エクスパンション

一気にボラティリティが出て大きく価格変動が起きるとバンド幅は両側に拡散するように広がり、これをエクスパンションと言います。

●水色枠部分:ボージ

ボージとはバンド幅が前後と比べて最も広がった部分を言います。

ボリンジャーバンドの特徴としてスクイーズとボージはその後相場状況が変わるサインでもあります。(スクイーズの後にエクスパンションしやすく、ボージの後に調整に入りやすい)

この特性を踏まえた上で、スクイーズの後のブレイクを狙う事でブレイクのタイミングを上手に図る事が出来、ポジションを保有してから決済までが比較的短いトレードが可能になってきます。

ブレイクのダマシをボリンジャーバンドで判断する場合

ボリンジャーバンドの真ん中ラインはミッドンドと言い、単純移動平均線になっております。期間設定は20(以下MAと表記)が一般的です。(赤いライン)

そしてスクイーズの後に直近の高値と安値をブレイクした所で入って行きますが、この時MAの片方にローソク足実体が収まっている時は成功確率が高い傾向にあり、逆にバンド幅を全体的に使った値動きの場合はブレイクの成功確率は低くダマシと呼ばれる現象が起きやすいです。

↓良い例

スクイーズの形成に入る頃、中心のMAの上にローソク足実体が収まっていますね。

これは圧力を貯めている時に現れやすい現象で、一方の価格が追いやられているイメージを持つと良いでしょう。(上記画像ではMAの下に価格を押し下げる事が出来ず、売り勢が追い詰められているイメージ)

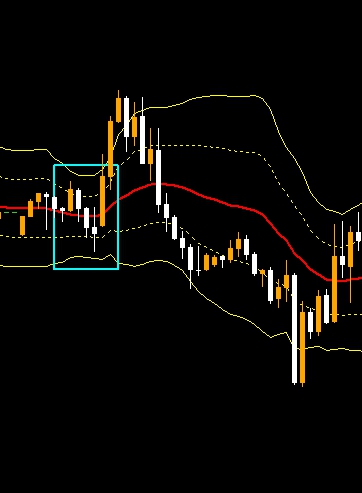

↓スクイーズ時の圧力が不十分の例

どちらもスクイーズの後にブレイクしていますが、大きく上げてからその後下落したりと言ったチャートになっています。

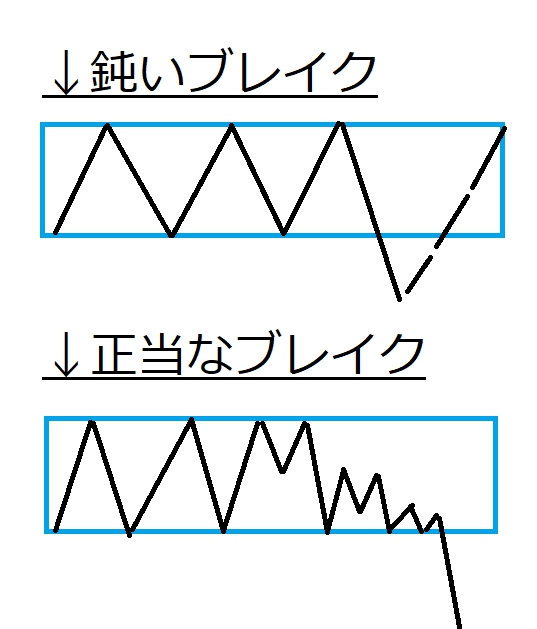

ここからはダマシが起きるメカニズムを解説いたします。

ブレイクでだましがおきやすいメカニズム

価格が一方向に大きく動く時と言うのは、新規の注文だけではなく反対売買による損切り、もしくは決済が必要になります。

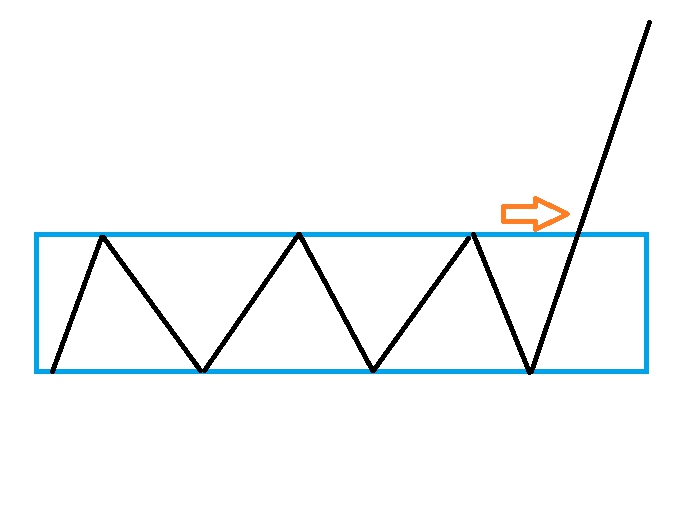

上記画像ではボックスの中で売りと買いが戦っていますが、成功確率が高いのは下のブレイクにあたります。

理由はシンプルで、ここでは少しボックス内で自分が買ったつもりで観察すると良いでしょう。

今まではボックス下端と上端を行ったり来たりしていたのに対し、直近の動きはボックス上端に行けずに高値を切り下げてきていますね。

この時買いポジションを持っているトレーダー達は「状況は悪くなってきた」と判断するトレーダーが多いのはごく自然な事です。

その中で下端ラインを下抜く事によって、それまで買いポジションを保有していたトレーダーは損切りをし、新規の売りポジションが入る事でブレイクして大きく価格が大きく動くんです。

しかし上記画像内の上のブレイクでは、それまで売りと買いが同じくらいのパワーバランスで働いていたのでその状況から急にラインをブレイクしても、価格は一度は戻すと考える投資家も多いです。

この状況はプライスアクションで読み解くのが一番正確なのですが、インジケーターを使って判断する事も出来ます。

↓再度画像をご覧ください。ブレイクの良し悪しの意味を理解する事でダマシを回避する事が出来ます。

単純移動平均線であるMAというのは、仮に20に設定しましたら直近のローソク足20本分の平均を表しています。

ボリンジャーバンドがスクイーズしてきた頃に平均であるMAを下回る事が出来ないという事は、直近で売った人達が追い詰められている、安値を切り上げているという判断に繋がってきます。

↓しかしこのようにMAを挟んでいる場合は、まだ平均価格から見て優劣がついていない状況というのが分かってくると思います。

これは市場のコンセンサス(意見の一致)が定まっていない状態でのブレイクですから、最初に上抜けても直近で売った人達は「戻る可能性がある」としてポジションを投げ出さない傾向にあります。

質の良いブレイク、ダマシが少ないブレイクというのは結果ではなくその過程にあり、同時にそれはコンセンサスが定まってきている状態でのブレイクを見抜く所にブレイク手法の神髄があります。

この良いブレイクと悪いブレイクの違いを理解してローソク足で判断出来るようになるともっと精度はあがりますが、最初はインジケーターを使って観察するとより分かりやすいです。

ブレイクはダマシを絡むとより勢いよく価格が動く

実は世の中には逆張りを専門としているトレーダーは沢山います。各々が独自の理論に基づいてトレードをしているからです。

上記ではダマシブレイクを見抜く方法として要点をまとめた解説をしました。そして質の良いブレイクと悪いブレイクの違いは確信とまではいかなくてもある程度理解されたと思います。

↓再度下記の画像をご覧ください

これは最初に上にブレイクして大きなヒゲを付けた時、その中には新規で逆に売ったトレーダーもいます。

ではどうして逆張り勢の彼らは新規で売ったのか?それはこのブレイクが失敗すると見ていたからです。

その根拠にあるのが上記で解説したブレイクの質の良し悪しなんです。

ブレイクトレードでまったく勝てないという人は、質の悪いブレイクの逆張りを専門とした手法という道も実はあったりします。

しかしブレイクに対しての順張りも逆張りも、その両者は実は見ている点は一緒でブレイクの質の良し悪しを見極めるという所にあります。

勝てないから単純に逆の事をやるという発想ではマーケットでは生き残れなく、このように分析における本質を理解した上で投資行動を起こすのが最善と言えます。

ブレイクでは順張りも逆張りも本質はブレイク前の内容を見極めるという点にある

私はブレイクに対して順張りを専門としていますが、理由は単純です。

質の悪いブレイクでも相場がひっくり返るほどの勢いが出る時もありますし、どんなに質の良いブレイクでもまったく反応しない時だってあります。

それを理解した上でトータル的に見たら質の良いブレイクの順張りに徹する事が平均で利益が残る手法だからです。

ブレイクアウト×遅行スパン

ブレイクアウト手法には一目均衡表の遅行スパンを表示させるとダマシ回避率・勝率共に向上します。

しかしボリンジャーバンドと違い多少のプライスアクション分析が必要になってきますが、それでも決して理解出来ない難しい問題という訳ではありません。

(MT4だけに限らずその他証券会社のほとんどに一目均衡表は標準搭載されています。)

一目均衡表の設定メモ

遅行スパンは現在のローソク足を含めた26本前に表示されるのが正しい設定です。MT4では現在の足をカウントせずに26本前に表示されるため、25に変更するのが正しい設定です。これはお使いの会社のチャートによって変わってくるので、遅行スパンが表示されている箇所までローソク足の本数を数えて確認してください。

そして遅行スパン以外は必要ないので非表示にしてチャート画面を見やすくします。

一目均衡表は少し特殊なインジケーターで、中でも遅行スパンは現在のローソク足を含めた26本前にローソク足の終値を表示しているだけの物になっています。(ローソク足からラインチャートに変更すると、まったく同じだと分かります。)

現在のローソク足を含めた直近26本において遅行スパンだけで分かる事は主に二つあり

- 遅行スパンがローソク足の下にあれば売りが優勢(買いは逆)

- 遅行スパンがローソク足を上から下に突き抜けたら売りサイン(買いは逆)

このようになっています。

この二つは主に売買サインとして明確にルール化して使うのではありません。主に環境認識・ブレイク時に自分にとって有利な状態にあるのかという判断に使います。

まずはチャートを見て2点3点と意識されている価格帯にラインを引き、そのラインをブレイクする時に遅行スパンの位置やクロスまでの距離などを見ます。

ここからはブレイクする時の環境認識をまずはお教えしていきます。

環境認識:遅行スパンの位置関係と空間を見る事

以下、チャート画面に描画されている縦ラインは上記画像のようにローソク足とその時表示されている遅行スパンの位置関係を表しています。

(リアルタイムでは先まで遅行スパンは見えませんのでお気を付けください)

ローソク足から離れた位置に(上や下に)遅行スパンがある時はその方向にトレンド力が強いので、例えばトレンドに逆らったエントリーは勝率が悪いのですぐにブレイクでエントリーはしません。

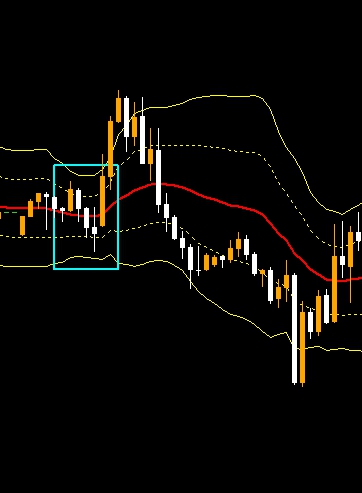

上記はボックス部分でダブルトップになっており、その後ネックラインをブレイクしています。

ブレイク時の遅行スパンはローソク足の上にあるので(左の縦ライン)まだ買いが優勢という状況であり、尚且つ画面内左側はローソク足から大きく離れた上に遅行スパンが位置している事から、明らかに全体の流れに逆らったブレイクなので右側の縦ラインでの売りブレイクはスルーします。

ブレイクする時に遅行スパンとローソク足の位置関係を見る

↓意識されている3点を結んだラインを上にブレイクした

この時画面左側の遅行スパンは下に空間こそ作っていますが大きくなく、徐々に空間も狭まってきています。(これは売りの勢いが衰えてきているという事)

そんな中意識されているラインを上抜いた時、左の縦ラインがその時の遅行スパンの位置ですが、その2本前からローソク足を上に突き抜けてきていますね。

(ローソク足は白が陰線です。陰線の終値より上に遅行スパンが位置しているので赤い矢印部分が買いサインが出たポイント)

意識されているラインを上抜く時、遅行スパンが直近1~3本以内でクロスしたばかりや、ちょうどクロスするタイミングに合わせてブレイクを狙うとそれだけでもダマシを回避しやすくもなります。

その理由・メカニズムを論理立ててここからは解説いたしますね。

遅行スパンのサインは平均に着目したサインである

この遅行スパンがどうしてローソク足とクロスしたら売買サインになるのか?

少し小難しく聞こえるかもしれませんが、ブレイク手法をインジケーターを使って勝率をあげたいのでしたら計算式も理解しておく必要があります。

まず有名なインジケーターで単純移動平均線(MA)についてご説明いたします。

期間を25に設定しましたら、それは確定したローソク足の終値を全部足していき、その数で割る事で平均を出しています。

よって1から25までローソク足があり、26本目が確定したら1本目のローソク足は計算から外れていきます。

例えば下降トレンドの時、MAはずっと右肩下がりになっています。そして1本目のローソク足よりも26本目の終値が著しく安い場合、次のMAの角度はもっと下向きになります。

ここまでは分かりますね。

MAの向きというのは設定した期間において売りと買いどちらが優勢なのかというのを表しています。(上向きになっている間は買いが有利)

そこで遅行スパンがローソク足をクロスして売りサインが出たと言うのは、実は25SMA(単純移動平均線)が下向きになった瞬間なんです。

これは何を表しているのかと言うと、文字通り設定した期間内において平均的に売りが有利になってきたという事を表しているんです。

これを実際のチャートで売りと買いが守っているライン・意識されているラインを抜ける時に遅行スパンのサインを確認する事で平均的に有利になって来たという状況を踏まえた上でブレイクに乗る事が出来ます。

↓これは再ブレイクにも利用する事が出来ます。2色の縦ラインはローソク足とその時の遅行スパンの位置関係を表しています。

1番(白ライン)でトリプルボトムのネックラインを上抜けた時は遅行スパンのサインはギリギリまだ出ていません。よってここはスルーします。

(状況によっては入るが左の白ラインよりその前の空間ははっきりローソク足との間に空間があるから一旦見送る。この時表示しているのは25EMAですが、MAを最初に上抜けるという状況もブレイクとしては少し不安要素なのです。言い変えれば戦場で真っ先に突っ込むイメージ。空間がそこそこある中で買いに転じてまだ早いという判断)

次に一旦上抜けた後、レジサポラインに到達した2番の陽線が確定したと同時に遅行スパンで買いサインがしっかりと発生。

この時の買いサインは現在のローソク足(2番)を含めた26本以内(紫線の間)で売った人達が損をしてきた割合が高いという事を表しており、意識されている転換サインのネックラインも既にブレイクしていることから、2番の足をさらに次足で上抜いたら売り勢は逃げ出す可能性が高く、同時にそこで買う。

プライスアクション分析を学べばより精度の高いブレイクを狙い撃ちする事が出来ますが、この遅行スパンは場所も取らないので初心者さんにはお勧めです。

以上、勝てない人必見!FXのブレイクアウト手法×インジケーターでダマシも回避でした。

よりブレイクで勝率をあげたいのでしたら下記の記事は絶対に見ておくことをおすすめいたします。